Ministerstwo Rozwoju i Technologii przedstawiło propozycję nowego programu mieszkaniowego. Powinien on ruszyć w drugiej połowie 2024 r. Jest na niego zabezpieczone 500 mln zł w projekcie budżetu na 2024 r., z programu może skorzystać ok. 50 tys. osób.

Nowy instrument będzie bardziej atrakcyjny dla osób o niższych dochodach i większych rodzin. Z drugiej strony, ma ograniczyć jego nadużywanie przez osoby, których wysokie zarobki pozwalają na uzyskanie kredytu w zwykłej ofercie rynkowej. Istotnym założeniem jest także mniejsza presja na rynek mieszkaniowy i związany z tym wpływ na wzrost cen oraz precyzyjnie adresowana pomoc państwa.

Uprawnieni do uzyskania kredytu:

- Single, którzy nie ukończyli 35 lat.

- Osoby, które mają co najmniej jedno dziecko (bez limitu wieku).

- Osoby, które nie miały i nie mają własnego mieszkania czy domu jednorodzinnego (chyba, że posiadanym mieszkaniem jest udział nie wyższy niż 50% w prawie własności mieszkania albo spółdzielczym własnościowym prawie do lokalu, uzyskany w drodze dziedziczenia lub darowizny).

- Osoby, które mają jedno mieszkanie, a w skład ich gospodarstwa domowego wchodzi co najmniej troje dzieci.

- Dwie osoby:

- łącznie będą mogły posiadać udział nie wyższy niż 50% w prawie własności mieszkania albo spółdzielczym własnościowym prawie do jednego lokalu, uzyskany w drodze dziedziczenia lub darowizny, np. oboje po 25%;

- wymóg nabycia nieruchomości przez oboje kredytobiorców na zasadach współwłasności (łącznej albo ułamkowej) po 50% (wprowadzenie mechanizmu eliminacji sztucznego dołączania kolejnych osób do umowy kredytu i pompowania zdolności kredytowej, a przez to lepszych warunków uzyskiwania dopłat).

- Osoby, które chcą pokryć koszty partycypacji w Społecznej Inicjatywie Mieszkaniowej (SIM) albo w towarzystwie budownictwa społecznego (TBS) lub chcą pokryć wkład wnoszony w związku ze spółdzielczym lokatorskim prawem do lokalu (kredyt konsumencki, obecnie nie ma możliwości skorzystania z żadnej z preferencyjnej formy finansowania takich wydatków).

Dopłaty do rat można będzie uzyskać tylko dla kredytów wziętych do końca 2025 r. Przewidujemy, że do końca przyszłego roku zarówno inflacja, jak i będąca jej konsekwencją wysokość stóp procentowych obniżą się na tyle, że stosowanie instrumentu pomocowego nie będzie już konieczne, ponieważ raty kredytów oferowane rynkowo będą już wystarczająco dostępne. Ta zasada nie będzie obowiązywała do dopłat udzielanych jako kredyt konsumencki na pokrycie kosztów partycypacji w SIM/TBS albo wkładu mieszkaniowego w spółdzielni mieszkaniowej, które wprowadzane są bezterminowo.

Dopłaty do rat kredytu mają obowiązywać przez 10 lat i być zróżnicowane w zależności od wielkości gospodarstwa domowego. Dopłata będzie obniżała oprocentowanie kredytu do:

- 1,5% w przypadku jednoosobowego i dwuosobowego gospodarstwa domowego,

- 1% w przypadku trzyosobowego gospodarstwa domowego,

- 0,5% w przypadku czteroosobowego gospodarstwa domowego,

- 0% w przypadku pięcioosobowego i większego gospodarstwa domowego oraz w przypadku kredytów udzielanych jako kredyt konsumencki na pokrycie kosztów partycypacji w SIM/TBS albo wkładu mieszkaniowego w spółdzielni mieszkaniowej.

Warunkiem uzyskania dopłat do rat ma być kryterium dochodowe oparte o próg podatkowy (120 tys. zł brutto). Kryterium to będzie modyfikowane wraz ze wzrostem liczby członków gospodarstwa domowego:

- 10 tys. zł brutto miesięcznie dla jednoosobowego gospodarstwa domowego,

- 18 tys. zł brutto miesięcznie dla dwuosobowego gospodarstwa domowego,

- 23 tys. zł brutto miesięcznie dla trzyosobowego gospodarstwa domowego,

- 28 tys. zł brutto miesięcznie dla czteroosobowego gospodarstwa domowego,

- 33 tys. zł brutto miesięcznie dla pięcioosobowego albo większego gospodarstwa domowego.

Przekroczenie limitów nie oznaczać będzie wykluczenia z programu – dopłaty zostaną odpowiednio pomniejszane. W przypadku przekroczenia limitu przez gospodarstwo jednoosobowe, za każdą złotówkę przekroczenia limitu dopłata byłaby pomniejszana o 50 groszy, a w przypadku gospodarstwa dwuosobowego albo większego o 25 groszy.

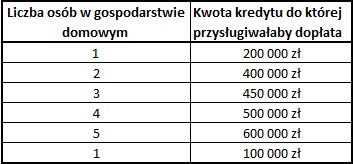

Wysokość kredytu nie będzie limitowana, ale dopłata naliczana ma być tylko od określonej wysokości kapitału.

Takie zasady oznaczać będą, że kredytobiorca w dwuosobowym gospodarstwie, który zaciągnie kredyt na kwotę np. 450 tys. zł (tj. wyższą niż przewidziany dla takiego gospodarstwa próg 400 tys. zł) uzyska dopłatę obliczaną tak, jakby kredyt ten wynosił 400 tys. zł.

Gdy kredyt udzielony zostanie dwóm osobom i w trakcie jego spłaty jedna z nich odstąpiłaby od umowy kredytu (zgodę wyraża bank kredytujący badając wcześniej zdolność kredytową pozostałego kredytobiorcy), kwota dopłaty zostanie ponownie przeliczona i zmniejszona stosowanie do nowej wielkości gospodarstwa domowego. To drugi mechanizm ograniczający sztuczne dołączanie osób do umowy kredytu.

W przypadku zakupu mieszkania w mieście na prawach powiatu będącego stolicą województwa, dla którego ogłoszona przez wojewodę wartość odtworzeniowa 1m2 lokalu mieszkalnego jest o co najmniej 15% wyższa niż wartość ogłoszona dla całego kraju, podane wyżej kwoty będą zwiększane o co najmniej 10% – czyli np. dla gospodarstwa domowego 440 tys. zł. W miastach, w których wartość odtworzeniowa 1m2 lokalu mieszkalnego jest wyższa o co najmniej 30%, stosowane kwoty bazowe dopłat będą wyższe o 20% – czyli np. dla gospodarstwa domowego 480 tys. zł.

Powyższe wynika ze specyfiki polskiego rynku mieszkaniowego, na którym ceny mieszkań w pojedynczych lokalizacjach jak np. w Warszawie znacząco odbiegają od średniej. Wprowadzenie korekty dla tych rynków pozwoli kupić na nich mieszkanie z nowym kredytem przy podobnej atrakcyjności względem oferty rynkowej jak w reszcie kraju.

Źródło: MRiT